지주 회사 설립의 토대 강화 공정위 … “피라미드 식 확장 블록”Vs “의 추가 요금 30 조”

|

공정위 패턴 만 지주 회사로 변질.여성 필요하다고 판단

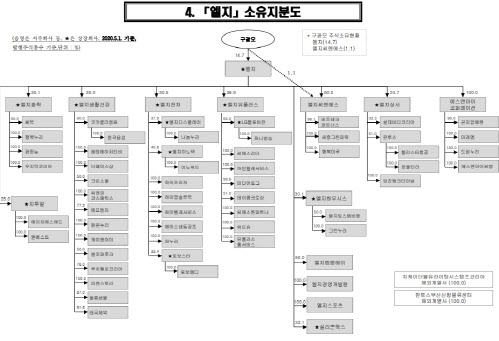

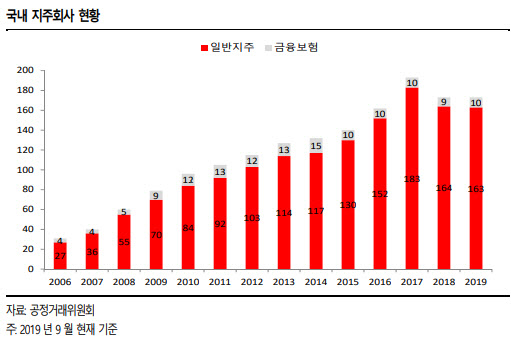

지주 회사 란 회사의 주식을 보유하고 그 회사를 지배하려는 목적을 가진 회사를 말한다. 일부 기업이 보유한다는 사명을 가지고 있다면, 그 기업은 지주 회사 (holding company)라는 뜻이다. LG, SK 있도록 (주) LG (주) SK 아래의 자회사 손자 회사 등의 계열사를 보유하고있는 모습을 띤다. 순환 상호 출자 등으로 복잡하게 얽혀있는 출자 구조와 다르다. 1980 년까지 대기업의 독점 등을 우려해 지주 회사 제도를 금지했지만 외환 위기를 거치면서 대기업의 복잡한 출자 구조를 단순화하기 위해 정부는 다양한 인센티브를 부여 지주 회사 전환을 촉구했다.

|

그런 공정위가 지주 회사 제도의 “여성”을 데료고하는 것은 현재의 제도가 변질했다는 판단 에서다. 공정위는 지주 회사 제도가 총수 일가의 지배력 확대 사익 편취 등의 수단으로 이용 될 우려가 꽤 있다고 판단했다. 대기업이 적은 자본에 과도하게 지배력을 확대 할 수 있으며, 이렇게 형성된 자회사 손자 회사와의 거래를 통해 배당 이외의 편법 방법으로 수익을 올리는 문제가 밝혀지고있다 .

2018 년 공정 거래위원회가 진행 한 지주 회사의 수익 구조의 실태 조사에 따르면, 18 개의 전환 집단 지주 회사 중 11 개사의 배당 소득 비율은 50 % 미만이며, 부영 (0 %) 셀 트리 온 홀딩스 (0 %) 한나라 홀딩스 (4 %) 한국 타이어 (15 %) 코오롱 등은 20 % 미만에 그쳤다. 지주 회사가 보유하고있는 회사의 주식이 50 %를 초과 할 것이다 배당 수익도 50 %에 근접하고 있지만, 배당 소득이 이에 미치지 못하고있는 실정이다.

배경은 지주 회사와 계열사 간 내부 거래있다. 지주 회사 및 소속 회사 간의 내부 거래 비중은 55 %에 달해 총수 일가의 사익 편취 규제 회사의 평균 내부 거래 비중 14.1 %를 크게 웃돈 다. 또한 내부 거래는 모든 입찰이 아닌 수의 계약 방식으로 진행되며, 공개도 없다. 또한 이사회의 의결도하지 않고 내부 거래 감시와 견제 장치가 상당히 미흡한 것으로 나타났다.

공정위는 특히 지주 회사가 직접 출자 부담을지지 자회사가 아닌 손자 회사, 증손 회사 등을 대폭 늘리는 방법으로 회사의 지배력을 확대하고있는 것도 문제라고보고있다. 대기업 집단의 ‘피라미드 식’의 확장이 지주 회사 체제로도 나타나고있는 셈이다.

|

◇ 기존 지주 회사는 세제 인센티브로 지분율 상향

공정위는 자회사 손자 회사의 지분을 늘려야 이렇게 총수 일가가 적은 자본으로 지배력을 지나치게 확대하는 행위를 방지 할 수있을 것으로보고있다.

방식은 두 가지다. 기존 지주 회사는 추가 규제가 아닌 법상 ‘세제 혜택’을 부여 지분율을 상향하는 방법으로 유도했다. 기존 지주 회사까지 지분율 기준을 높일 경우 시장 충격이 크다고 판단했다. 일부 지주 회사의 부작용 문제로 규제를 강화하면 시장의 충격이 커질 수밖에 없기 때문이다. 충분히 배당을하고 있으며, 자회사 지분율이 높은 기업이 오히려 피해를 볼 우려가 크다.

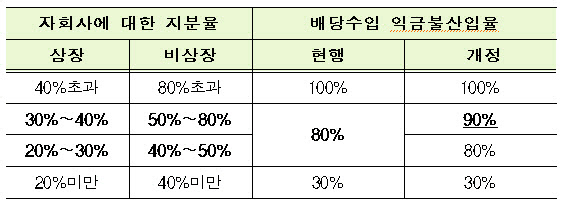

세제 인센티브 방식은 이렇다. 법인 세법에 따르면 자회사가 상장 기업의 경우 지분율이 20 ~ 40 % 구간에서는 자회사 배당금의 80 %, 지분율 40 % 초과는 100 %를 익금 불 산입하고 세금을 감면하고있다 . 비상장 사의 40-80 % 구간에서 80 %, 80 % 이상의 지분을 보유 할 때 100 %의 세금 감면을 받는다. 익금 불산 입고 법인세 법상 다른 법인으로부터 들어온 배당금을 익금에 산입하지 않는 세제 혜택을주는 제도를 말한다.

정부는 2018 년에 자회사가 상장 기업의 경우 지분율이 20 ~ 30 % 구간에서는 자회사 배당금의 80 %, 30 ~ 40 % 구간에서는 배당금의 90 %를 익금 불 산입하기로했다 . 더 촘촘하게 인센티브 구간을 만들어 지분율 상향을 유도한다는 취지 다. 기존 지주 회사에 부담이없고, 오히려 세제 혜택을받을 수있는 유인이있다.

|

신규 지주 회사는 보유 지분율 상향

한편, 새로 지주 회사 전환 대기업은 상당한 부담이 될 것으로 보인다. 자산 10 조원 이상 상호 출자 제한 집단은 34 개의 이중 지주 회사 체제가 아닌 집단은 삼성, 현대 자동차, 포스코, 한화, 신세계, KT, 두산, 대림, 미래에셋, 금호 아시아나 S- 오일, 현대 백화점, 카카오, 교보 생명 보험, 영풍, 대우 조선 해양, KT & G, 대우 건설 등이다. 이들 기업이 지주 회사 전환 자회사 손자 회사의 지분 확보에 약 30 조원이 필요하다는 것이 전국 경제 인요뿌 합의 추산이다.

그러나 지주 회사 전환은 강제 사항이 아니기 때문에 30 조원을 치르더라도 보는 것은 무리가있다. 지주 회사가 처음 도입 될 때 정부가 각종 인센티브를 부여했지만, 현재는 지주 회사로의 전환을 요구하는 것은 아니기 때문이다. 오히려 지주 회사가 아닌 회사가 지배 구조가보다 투명 총수 일가의 사익 편취 할 우려가 적은 기업도있다. 비록 합병 비율의 문제 죠뿌긴었지만, 현대 자동차의 지배 구조 개편은 지주 회사 형태가 아니었다.

결국 지주 회사 전환은 기업의 선택의 문제로 귀결된다. 다만 시간이 관건이다. 지주 회사 전환을 희망하는 기업은 법 시행 전에해야한다면 비용이 적게 든다. 올해 법이 통과되면 내년부터 규제가 강화 될 수있다. 여기에 지주 회사 설립 · 전환시 과세 이연 이익도 2021 년에 끝난다. 이후 지주 회사 설립 전환시 여러 계열사 주식 매각 시마다 세금을 납부 상황이 발생한다.

코로나와 19에 불확실성이 커진 상황에서 기업이 곧 지배 구조 개편에 나서는 것은 현실적으로 부담이 있다는 분석이 지배적이다. 이 때문에 국회 논의 과정에서 지주 회사의 지분율 강화 문제는 법 시행 시점을 연기하는 방안 지주 회사 설립 · 전환 과세 이연 혜택도 연장하는 방안, 지분율 상향시 세제 혜택 강화 하는 방안 등이 함께 고려 될 것으로 보인다.

체구ァン슨 SK 증권 애널리스트는 “법 개정의 취지를 적은 자본으로 지배력을 지나치게 확대하는 것을 경계하고 있기 때문에 세법상의 지원 등을 통해 자발적인 주식의 확대를 유도 할 가능성도 충분히 있다 “고 말했다.